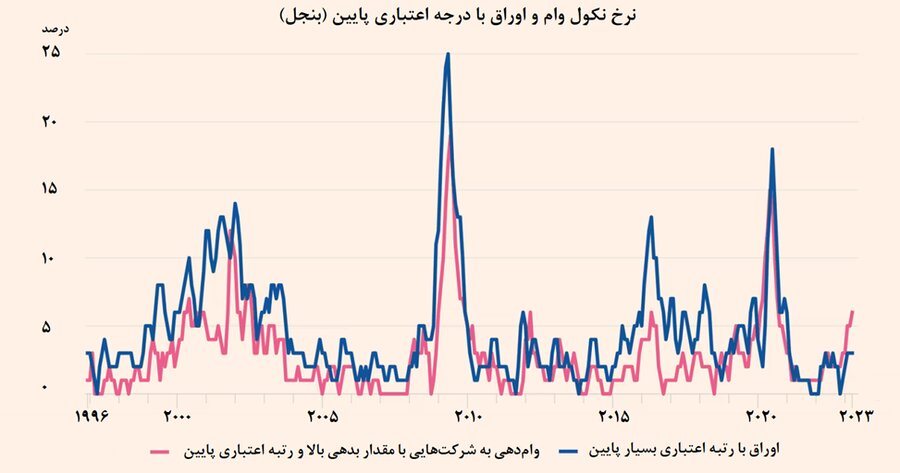

در سال جاری نکول تسهیلات بانکی در بازار ۱.۴ تریلیون دلاری وام به شرکتهای با درجه اعتباری پایین در ایالات متحده به شدت افزایش یافته است؛ زیرا سیاست افزایش نرخ بهره فدرال رزرو، فشار را بر شرکتهای پرریسک با هزینههای استقراض نرخ بهره شناور افزایش داده است. آمارها نشان میدهد که نکول وامها سرعت بیشتری نسبت به نکول اوراق شرکتی داشته که کوپنهای ثابتی دارند و بنابراین از سیاست فدرال رزرو کمتر متأثر شدند. بطوریکه نرخ نکول سالانه اوراق با درجه اعتباری پایین (بنجل) در ایالات متحده در سه ماه منتهی به ۳۰ آوریل ۳ درصد بوده درحالیکه نرخ نکول وامها به ۶ درصد رسیده است.

تاریخ انتشارشنبه ۲۷ خرداد ۱۴۰۲ - ۱۱:۲۶

کد مطلب : 21107

در پی افزایش نرخ بهره توسط فدرال رزرو رخ داد؛

افزایش نکول وامها در آمریکا

۰

این ناکامیها نمایانگر فشار وارده بر شرکتهای دارای رتبه پایین اعتباری با انبوهی از بدهیهای بالا است، زیرا آنها زیر بار سنگین سیاست پولی انقباضی شدید فدرال رزرو گرفتار شدند. هنگامی که فدرال رزرو در اوج بحران کووید ۱۹، نرخهای بهره را تا نزدیک به صفر درصد کاهش داد، بسیاری از شرکتهای دارای رتبهبندی «بنجل» [۱] مملوء از وامهای اهرمی[۲] (با بهره شناور) شدند. بطوریکه صدور این وامها بین سالهای ۲۰۱۹ و ۲۰۲۱ تقریباً دو برابر شد و به ۶۱۵ میلیارد دلار رسید.

با این حال، فدرال رزرو در کمتر از ۱۴ ماه، دامنه هدف خود برای نرخهای بهره را به ۵ تا ۵.۲۵ درصد افزایش داد. این امر باعث شد که وامگیرندگان با پرداختهای بهرهای بسیار بالاتری روبرو شوند و در عین حال کاهش رشد اقتصادی درآمدشان را به خطر بیاندازد. این ترکیب برای شرکتهایی که بخش بزرگی از بدهیهایشان بر پایه نرخ بهره شناور بود، مشکلساز شده است.

بسیاری از شرکتهایی که در حال حاضر به عنوان «بنجل» رتبهبندی میشوند، اکنون به وامهای اهرمی به عنوان منبع حیاتی تأمین مالی متکی هستند. طبقه دارایی که تقریباً به اندازه بازار اوراق بنجل[۳] افزایش یافته است. تحلیلگران بانکی و آژانسهای رتبهبندی انتظار دارند که با تغییر انتظارات بازار به سمت نرخهای بهره بالاتر برای مدت طولانیتر و اثرگذاری با وقفه آن در اقتصاد، نکولها بیشتر افزایش یابد.

بزرگترین دارندگان این وامهای اهرمی (که به صورت اوراق در بازار به فروش میرسند)، به دلیل مکانیسمهای ایمنی در ساختار سرمایه خود، قادر به نگهداری مقادیر زیادی از این بدهیهای به شدت ریسکی نیستند. بطور مثال آنها سقف ۷.۵ درصدی از داراییهای خود برای وامهای دارای رتبه C۳ دارند که کاهش بیشتر رتبههای اعتباری شرکتها، شرایط بازار بدهیهای مذکور را نیز بدتر میکند.

برآوردهای بازار از نکولها در حال افزایش است، اگرچه پیشبینیها بسته به وسعت وامها، تعاریف نکول و شرایط اقتصادی آینده، متفاوت است. نکول وامها همچنان با سرعت بیشتری نسبت به بدهیهای اوراق شرکتی در جریان است (که کوپنهای ثابتی دارند و بنابراین از سیاست فدرال رزرو کمتر متأثرند). بر اساس تحلیل گلدمن ساکس، نرخ نکول سالانه اوراق بنجل ایالات متحده در سه ماه منتهی به ۳۰ آوریل ۳ درصد بوده (نسبت به ۲ درصد سال قبل) و در مقابل، نرخ نکول وامها به ۶ درصد رسیده است (نسبت به ۲ درصد در سال گذشته).